Parts de GFV à vendre

INVESTIR DANS UN GFV

Devenir co-propriétaire d’un Domaine Viticole de votre choix dès 7 500€

Nos GFV en cours

Pourquoi investir et acheter des parts de GFV en ligne ?

- RDevenir Propriétaire d’Appellations rares et de prestige

- RContribuer à préserver un savoir-faire ancestral

- RDiversifier son patrimoine dans un actif réel et tangible (la vigne française)

- RPercevoir un complément de revenus

- RTransmettre son capital dans des conditions optimales

- RObtenir des Bouteilles à tarif préférentiel

L’EXPERT VITICOLE PARTAGE SON AVIS SUR LES GFV

Après avoir été pionier en matière de placement forestier, notre Cabinet entend démocratiser l’investissement viticole grâce aux GFV.

Il s’agit d’une opportunité pertinente pour diversifier votre patrimoine sur un actif tangible et réel, tout en défendant une certaine idée de la France.

Quelques réalisations en matière de Groupements Fonciers Viticoles

QU’EST-CE QU’UN GFV ?

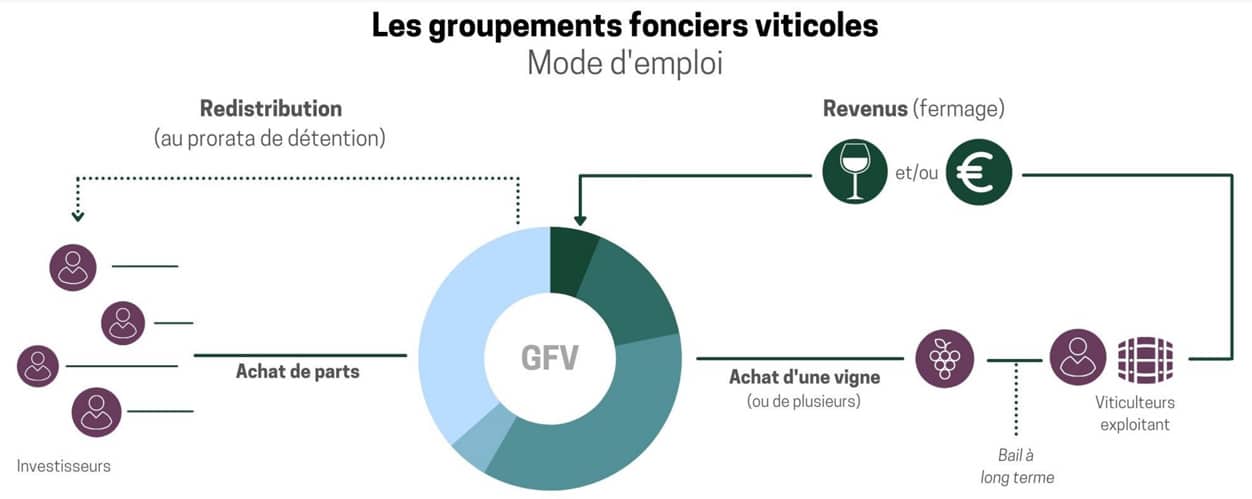

Un GFV (Groupement Foncier Viticole) est une structure de type société civile dont le capital est divisé en parts sociales. Ces parts sont acquises par des individus, qui deviennent ainsi des associés de la société.

Les bénéfices générés, après soustraction des coûts de gestion et des impôts, sont distribués chaque année soit sous forme de bouteilles de vin provenant du Domaine, soit sous forme monétaire.

Ces investissements fonciers offrent une véritable occasion de diversifier son portefeuille d’actifs, en plaçant son argent dans un produit concret tout en contribuant à l’économie solidaire et au développement durable. Il ne faut pas non plus négliger les avantages financiers significatifs qu’ils présentent.

Guide PDF gratuit

Je découvre vite la 1ère

QUESTIONS FRÉQUENTES SUR CE PLACEMENT QUI MONTE AUPRÈS DES ÉPARGNANTS FRANÇAIS ET EXPATRIÉS

Quel est le rendement du placement dans un Vignoble ?

Soyons clairs : aucun investisseur depuis des décennies ne vient chercher une forte rentabilité à travers cet investissement. Les raisons d’investir sont autres : terroir, écologie, lien social-fraternel avec le vigneron et les autres associés, plaisir de déguster ‘son’ vin, l’art de vivre à la française (patriotisme).

____

Quel rendement si option pour la dotation en numéraire (cash) ?

Le rendement moyen est de 1,8 – 2% par an si option pour le Numéraire (cash).

Il repose sur la capacité du vigneron à générer de la valeur en commercialisant un vin de qualité. Cela lui permet de payer le fermage (qu’il doit quoi qu’il arrive) au Groupement dont vous êtes actionnaire aux côtés d’autres épargnants.

____

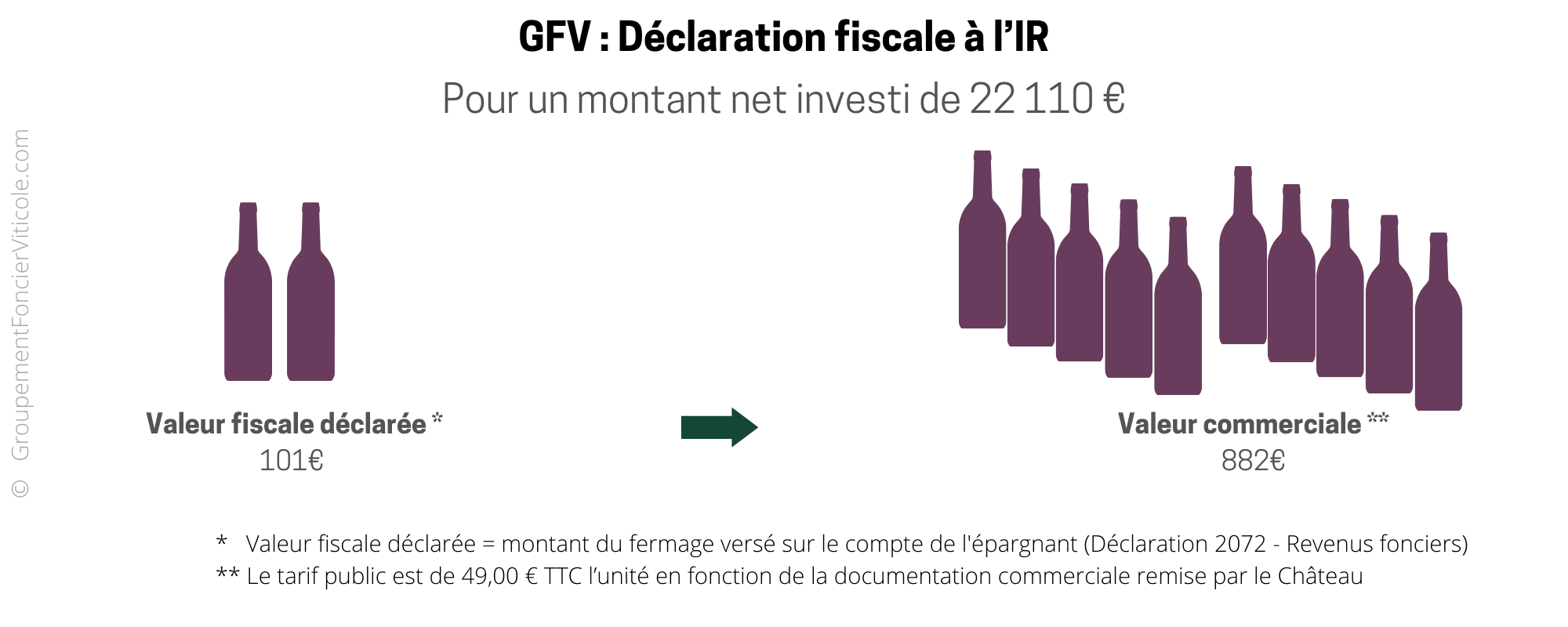

Opter pour la dotation en nature (bouteilles) permet de multiplier son rendement

La plupart des investisseurs optent chaque année pour la dotation en nature : des bouteilles de vin.

Dans ce cas, le ‘rendement’ augmente à +4,5% par an étant donné que le porteur de part obtient des bouteilles à un tarif préférentiel VS un prix public 3 voire 4 fois plus élevé en pratique. 90% de nos clients choisissent de recevoir des bouteilles plutôt que du cash.

____

Fort potentiel de plus-value lié au foncier

Le foncier se revalorise à long terme. Une poche de plus-value considérable réside ici. Néanmoins, la proportion d’investisseurs revendant leurs parts de GV est quasi nulle.

Qui assure la Gestion ?

- Gestion quotidienne du GFV assurée par l’équipe du Monteur d’Opération, ce qui libère l’investisseur de toute contrainte.

- Bail rural à long terme de 18 ans minimum, transférable en dehors du cadre familial, confié à un viticulteur.

- Le GFV n’est pas exploitant et ne possède pas de bâtiments, de sorte qu’il n’y ait pas pour les associés la charge d’éventuels travaux de réfection.

- Les revenus du GFV proviennent du fermage, déterminé annuellement par arrêté préfectoral.

- Communication annuelle aux Associés d’un rapport de gestion complet ainsi que des détails sur l’évolution de l’investissement et le montant du revenu à déclarer.

- Revalorisation des parts du GFV en fonction de l’évolution du prix du foncier de l’Appellation, tous les 3 ans par décision prise en Assemblée Générale.

Comment acquérir des parts ?

COMMENT REVENDRE SES PARTS DE GFV ?

GFV SECOND MARCHÉ

Il est possible de revendre ses parts de G.F.V. sur le marché secondaire. La question est de vendre au bon prix.

> Compte tenu de la rareté récurrente pour de nouveaux Groupements Viticoles en France, la vente de gré à gré entre particuliers ou via l’entremise d’un Professionnel fonctionne pafaitement bien.

> Par ailleurs, chaque année suite à l’Assemblée Générale, l’Associé reçoit un tarif indicatif de l’évolution du prix du foncier concernant l’Appellation. Ce tarif est élaboré en considérant les prix moyens des terres libres, constatés par la SAFER (Société d’Aménagement Foncier et d’Établissement Rural) tous les ans, présentés en avril chaque année.

Une valeur actualisée de chaque Propriété hors location et arrêtée de façon individuelle par la SAFER de la Région en novembre de chaque année.

Avant d’investir dans un G.F.V., il est judicieux de vérifier que le prix d’achat correspond bien aux prix de l’Appellation en question. Si ces informations sont absentes ou partielles dans la documentation du Groupement, nous vous invitons à prendre attache avec un Expert.

Cession des parts : GFV Capital Fixe VS Capital Variable

Le prix de cession des parts est fixé tous les trois ans en assemblée générale. Il est revalorisé en fonction de l’évolution du prix du foncier indiqué par la SAFER.

Un pacte de préférence est accordé au fermier et le rend ainsi prioritaire pour le rachat des parts sauf en cas de cession entre conjoints, ascendants et descendants.

Il convient de distinguer 2 types de G.F.V. :

A. Le Groupement Foncier Viticole à capital fixe : l’Associé peut céder tout ou partie de ses parts quand il le souhaite à condition de trouver un acquéreur et de régler les Droits d’Enregistrement (4,8 %).

B. Le Groupement Foncier Viticole à capital variable : L’Associé peut céder ses parts à tout moment s’il a trouvé une contrepartie; il peut alors céder ses parts sans Droit d’Enregistrement à payer.

Différences entre GFV (Groupements Fonciers Viticoles) et Foncières Viticoles

Vous avez deux possiblités pour investir dans la Vigne en France :

- Dans une Vigne en direct;

- ou via un véhicule d’investissement collectif, généralement administré par une Société de Gestion Agréée par le Régulateur.

Concernant cette dernière opportunité, il convient de distinguer le G.F.V et la Foncière Viticole. Si ces véhicules poursuivent le même objectif, ils diffèrent uniquement en matière de fiscalité.

Voici un tableau pour déceler les différences entre GFV (Groupements Fonciers Viticoles) et Foncières Viticoles :

| Groupement Foncier Viticole (GFV) | Foncière Viticole | |

| Réduction d’Impôt sur le Revenu (art. 199 Terdecies 0-A du C.G.I.) | Un Groupement Foncier Viticole (ou G.F.V.) n’octroie pas de réduction d’ IR (Impôt sur le Revenu). |

La réduction d’IR est possible dès lors que l’activité de la Foncière Viticole est agricole, ce qui est parfois le cas. Ainsi : Réduction d’Impôt sur le revenu de 25% du montant investi dans la Foncière Viticole, dans la limite d’une souscription de 50000 € pour un célibataire et de 100000 € pour un couple, c’est à dire une réduction fiscale de 9000 € et 18000 € respectivement. Cette défiscalition entre dans le plafonnement global des niches fiscales de 10000 €. En contrepartie, les Actions de la Foncière Viticole sont bloquées durant une durée minimale comprise entre 5 ans et demi et 7 ans, sous réserve du marché secondaire des Actions. |

| Abattement sur les droits de Transmission (art. 793 du C.G.I.) |

Dès lors que le G.F.V. concède un bail long terme à un exploitant, il est possible de profiter de ce dispositif fiscal : Abattement de 75% des droits fiscaux en cas de transmission (donation ou succession) jusque 300 000 euros, puis de 50% au delà, sans limite de montant. Cet abattement s’applique sur la valeur des actifs viticoles (dit autrement la trésorerie est exclue de la base de calcul). En contrepartie, les parts du G.F.V. se doivent d’être détenues 2 ans avant la transmission, puis être conservées minimum 5 ans par les héritiers ou donataires. Dispositif qui fonctionne sans condition de lignée. |

L’abattement sur les transmissions fonctionne uniquement concernant la détention de vignes en direct ou via un Groupement Foncier Viticole. La Foncière Viticole étant une Société Anonyme n’en bénéficie hélas pas. |

Quels sont les différents frais ?

- Frais d’entrée : environ 10%.

- Frais de gestion : environ 3% par an concernant certains GFV ou Forfait annuel d’environ 2000€.

- Frais de cession concernant un GFV à capital fixe : 4,8% de Droits d’Enregistrement.

- Frais de cession concernant un GFV à capital variable : aucun frais.

Est-il possible d'obtenir des bouteilles à tarif préférentiel plutôt qu'un revenu annuel ?

- Si l’Associé opte pour une rémunération sous forme de bouteilles de vin (Dotation en nature), celles-ci sont valorisées au prix de production (décote de 25 % à 60 % par rapport au tarif commercial).

- Si l’Associé décide par ailleurs de percevoir ses dividendes en numéraire (Espèces), il peut acheter le vin issu de son Groupement à un tarif propriétaire. Le nombre de bouteilles dépend du montant de son investissement.

Quelle est la rareté de ce placement ?

On entend souvent dire que les GFV sont rares. Au point de devoir se placer en liste d’attente pour en bénéficier.

Sur une échelle de 0 à 100 qualifiant la rareté du placement, il est pertinent d’indiquer que le GFV se situe à 90%.

Si quelques Groupements sont parfois plus longs à commercialiser, dans l’ensemble on peut affirmer que ce placement trouve facilement des investisseurs.

Quels sont les fondements expliquant la rareté des Groupements Viticoles selon nous ?

A. Le nombre d’Associés est généralement limité à 150 (afin de respecter la législation en matière de Placement faisant appel public à l’épargne). Certains Monteurs d’Opérations réduisent davantage le nombre de souscripteurs, à 70 voire 50 seulement, afin de créer une atmosphère intimiste de proximité entre les Associés.

B. Le GFV est méconnu. Cette méconnaissance génère une forme de rareté passive. Longtemps distribué via quelques seuls réseaux bancaires (via les banques privées), le placement ne s’est pas vraiment démocratisé auprès du grand public. Mais cela est en train de changer plus rapidement que nous écrivons ces lignes; notamment auprès des jeunes générations nées dans les années 90’s qui y trouvent ‘un sens’. Les GFV sont désormais bien identifiés par les Conseillers en Gestion de Patrimoine qui les proposent à leurs clients; Internet permet par ailleurs d’obtenir une information plus facilement.

C. La mondialisation attire des acheteurs étrangers prêts à investir dans les Domaines français les plus prestigieux. Cela fait monter les prix et assèche les opportunités de constituer de nouveaux Groupements.

D. Les Groupements visant les Domaines les plus prestigieux sont incroyablement recherchés. 75 parts d’un GFV en Bourgogne ont été commercialisées en moins de 4 heures par exemple; Alors même que le nombre de parts commercialisables par Conseiller Patrimonial était limité à deux seulement et que le ticket pour une part était de 55000 euros.

Risques du placement viticole

Risque en capital

Le GFV ne propose aucune garantie de capital. La valeur du foncier peut varier en fonction de divers paramètres tels que le marché des vins, la renommée de l’appellation, les conditions climatiques, etc.

Responsabilité des associés

Les associés sont tenus responsables des éventuelles dettes du groupement, chacun en fonction de la proportion des parts qu’il détient (généralement, les GFV créés par Bacchus Conseil ne sont pas endettés).

Risque de liquidité

La liquidité dépend des demandes de souscription ou d’acquisition de parts enregistrées par la gérance.

Risque relatif au fermage

Le montant du fermage est soumis aux variations de l’arrêté préfectoral annuel, qui peut augmenter ou diminuer chaque année.

Risque d’impayé

Le montant du fermage payé par le fermier peut faire l’objet d’un risque d’impayé.

Fiscalité applicable lors de votre investissement viticole

Fiscalité de vos revenus

> L’épargnant est imposé sur la quote part de loyer perçu, non pas sur la valeur commerciale des bouteilles reçues s’il a opté pour la Dotation en nature.

> Les revenus perçus sont considérés comme des revenus fonciers. Vous pourrez ainsi profiter du régime du micro-foncier (option 1) en ne déclarant que 70% des montants perçus chaque année (abattement 30%). Cela n’est toutefois possible que si vos revenus fonciers annuels n’excèdent pas 15 000€.

> Vous aurez également la possibilité d’opter pour le régime réel (option 2) en déduisant les charges liées au Groupement : frais de gestion, impôts fonciers, mais aussi vos intérêts annuels si vous effectuez votre investissement à crédit (et si votre banque décide d’affecter le prêt à ce placement ce qui n’est pas toujours évident).

Les charges sont comptabilisées par la Société de gestion du GFV et indiquées aux Associés tous les ans afin d’établir leur Déclaration d’impôts.

Attention : une fois que vous avez opté auprès de l’Administration Fiscale pour le régime réel, aucun retour en arrière vers le micro-foncier ne sera possible avant 3 ans.

Quelle imposition en cas de revente ?

Si vous souhaitez revendre vos parts de GFV, il faudra déclarer la plus-value générée. Cette dernière est encadrée par le Régime des plus-values immobilières (et non mobilières).

Ainsi, vous bénéficierez d’une exonération totale d’impôt au bout de 30 années de détention des parts.

Cette exonération totale est également permise si le montant de vente de vos parts représente moins de 15 000€.

Pour les autres cas, vous bénéficiez d’un abattement progressif sur le montant de la plus-value à déclarer en fonction du nombre d’années de détention. Ainsi, plus vous détenez vos parts de G.F.V. longtemps, moins l’assiette taxable de vos plus-values de cession sera élevée. L’impôt sur cette base taxable est de 19% au terme du prélèvement libératoire et de 17,2% pour les prélèvements sociaux, soit un total de 36.2%.

En cas de succession ou de donation

Vous avez la possibilité de donner vos parts directement à vos enfants ou à un tiers pour anticiper votre transmission.

De même, en cas de décès, les parts ne seront pas liquidées mais transmises directement à vos héritiers qui deviendront à leur tour associés du Groupement foncier viticole.

Les droits de mutation en cas de donation ou de succession seront peu élevés.

En effet, les héritiers ou donataires bénéficieront d’une exonération partielle de 75% sur la valeur des parts reçues n’excédant pas 300 000€, puis de 50% au-delà.

Cet avantage fiscal s’inscrit toutefois dans une logique de continuité. Ainsi, les parts de G.F.V. doivent être détenues au moins pendant 2 ans avant d’être transmises et l’héritier ou le donataire devra les conserver à son tour pendant un minimum de 5 années.

Si conditions ne sont pas respectées, l’Administration Fiscale effectuera un rattrapage.

Les parts de Groupement foncier viticole sont un véritable outil pour optimiser votre transmission.

| EXEMPLE | |

| Valeur de la succession | 100 000 € |

| Abattement de détention de parts minoritaire | 10 000 € |

| Abattement de 75 % | 67 500 € |

| Taxable | 22 500 € |

| Droit à payer d’environ 20 % pour un enfant | 4 500 € |

| Droit à payer d’environ 55 % pour un neveu ou une nièce | 12 375 € |

| En présence d’héritier en ligne directe |

| En comparaison, le droit à payer sur succession de 100 000 € est normalement de |

| 20 000 € = 100 000 x 20 %. |

| L’économie réalisée est donc de 15 500 € pour les enfants. |

| En l’absence d’héritier en ligne directe |

| En comparaison, le droit à payer sur succession de 100 000 € est normalement de |

| 55 000 € = 100 000 x 55 %. |

| L’économie réalisée est donc de 42 625 € pour les neveux et nièces. |

Impôt sur la fortune immobilière - IFI

Si vous êtes éligible au paiement de l’IFI, vous ne serez toutefois pas imposé à 100% sur la valeur de vos parts de G.F.V.

L’exonération repose sur un abattement de 75% de la valeur des parts allant jusqu’à 101 897€ puis 50% au-delà.

Il faudra réunir trois conditions pour en profiter :

- Le bail devra répondre à la définition du Code rural et de la pêche maritime et être conclu pour une durée minimale de 18 ans.

- Les parts doivent être détenues depuis au moins 2 ans par le contribuable.

- Les statuts du GFV doivent prévoir l’interdiction aux Associés l’exploitation en faire valoir-direct.

EXiste-t-il une réduction d'impôt à l'entrée ?

Contrairement à d’autres dispositifs fiscaux (Pinel, GFI, FIP-FCPI,…), sauf exceptions liées à des montages sur-mesure, aucune réduction d’impôt à l’entrée concernant les Groupements Fonciers Viticoles.

Notre dernier GFV CONDRIEU CÔTE-RÔTIE a rencontré un franc succès puisque 100% des parts ont été souscrites en moins de 48 heures.

Inscription sur la Liste d’attente

* Mentions obligatoires

L’abus d’alcool est dangereux pour la santé.

- Classification : GFV

- Zone Géographique : France

- Classification MIF/RISQUE : 6/7 (élevé)

- Durée de placement : 8 à 10 ans

- Prix de la part : Selon les GFV, commissions d’opération incluses.

- Souscription initiale minimale : 1 à 2 parts selon les GFV.

- Commission de commercialisation : De 8 à 15% HT ou TTC de la valeur de la part, incluses dans le prix de la part et reversée par le GFV à la Société de Gestion.

- Commission de la gestion annuelle : Un forfait est validé par le fermier allant de 750 à 2500€ selon le suivi effectué par la Société de Gestion.

- Droit d’enregistrement : 5% du prix des parts pour un minimum de 25€ et un maximum de 125€ (taux en vigueur à la date effective de cession).

POINT DE VIGILANCE

La rentabilité de l’investissement ne peut s’apprécier qu’au terme de l’investissement qui ne bénéficie ni d’une garantie du capital ni d’une garantie de la performance.

– La qualité d’associé du GFV subséquente à la souscription des parts le rend indéfiniment (mais non solidairement) responsable, à l’égard des tiers, du passif principalement lié aux frais de gestion et aux impôts fonciers du GFV à proportion de sa quote-part dans le capital social de celui-ci.

A ce titre, ses pertes pourraient être supérieures au montant de son investissement. Il est toutefois précisé que les terres seront acquises sans financement externe, bancaire ou autre, qu’aucun endettement n’est prévu pour l’exercice de l’activité du GFV.

– Le versement des dividendes potentiels sous forme de bouteilles n’est pas garanti et peut être inférieur aux objectifs annoncés en termes qualitatifs ou quantitatifs.

– La performance du GFV peut être impactée et/ou les dividendes réduits notamment en cas de survenance de charges de fonctionnement supplémentaires résultant par exemple d’évolutions règlementaires et fiscales applicables à la SCI et aux actifs qu’elle détient.

Les parts de GFV sont exposées aux principaux risques suivants :

– Principaux risque de marché : Risque de baisse des prix du foncier viticole en général, et de celui des parcelles acquises en particulier.

– Risque de baisse de loyer, calculé sur la base du prix de la denrée fixé annuellement par arrêté préfectoral.

– Principaux risques de crédit et de contrepartie :

– Risque de défaut de paiement du locataire

– Risque que le locataire cède son bail avant son échéance : le bail comporte une clause de cessibilité au bénéfice du locataire. En cas d’exercice de cette faculté par le locataire, le gérant consulterait les associés sur les conditions de poursuite du bail ou sur les conditions de clôture anticipée de l’opération : le délai et le prix de vente des actifs ne sont pas garantis.

– Principaux risques de liquidité : La liquidité des parts n’est pas garantie. Le gérant ne garantit pas le rachat ou la vente des parts. La sortie n’est possible que s’il existe une contrepartie.

![]()